সক্রিয় বিনিয়োগকারীর সবল উপস্থিতি দুর্বল বাজারকে সবল করতে পারে। যুক্তরাষ্ট্রের ৪০% পরিবারের কাছে সরাসরি অথবা মিউচুয়াল ফান্ডের মাধ্যমে কোনো না কোনো কোম্পানির শেয়ার আছে। পক্ষান্তরে ২০১৮ সালের ডিসেম্বর পর্যন্ত আমাদের দেশে সক্রিয় বিনিয়োগকারীর সংখ্যা ছিলো ১৩,০৩,৭৩০ টি। ২০ কোটি জনসংখ্যার মাত্র ১৩ লাখের কাছে বিভিন্ন কোম্পানির শেয়ার আছে, শতকরা হিসাবে মোট জনসংখ্যার মাত্র ০.০৭ ভাগ! এই জনবহুল দেশে প্রতি পরিবারে গড়ে যদি ৮ জন করে সদস্য ধরে নিই তারপরেও ০.৬৫ ভাগ পরিবারের কাছে শেয়ার আছে, যা খুবই সামান্য। তাহলে এই বাজার কিভাবে ভালো হবে? এখানে সিন্ডিকেট বা হাউজের দৌরাত্ব থাকবেই, সে যে নিয়ন্ত্রক সংস্থা-ই আসুক না কেনো!

আসলেই কি তাই? বিষয়টা একটু অন্যভাবে যদি বলি:

যেহেতু সাধারণ বিনিয়োগকারীর সংখ্যা সামান্য তাই বাজারে তাদের প্রভাবও নগন্য। অর্থাৎ এই বাজার প্রভাবিত হয় প্রতিষ্ঠান ও পরিচালক দ্বারা। আবার প্রায় সব পরিচালকের বিভিন্ন প্রতিষ্ঠান আছে। যেহেতু আর্থিক এবং বিশ্লেষণিক উভয় দিকেই ব্যক্তিবিনিয়োগকারীর চেয়ে প্রতিষ্ঠানের সক্ষমতা বেশি, সেহেতু প্রতিষ্টানগুলো নিজেদের মধ্যে প্রতিযোগিতায় লিপ্ত। ফলে বাজারের ব্যাপ্তি বেড়ে যাওয়ার কথা!

অর্থাৎ প্রথম যুক্তি অনুযায়ী এই বাজার ভালো হওয়া কঠিন। দ্বিতীয় যুক্তি অনুযায়ী এই বাজারের সম্ভাবনা অনেক।

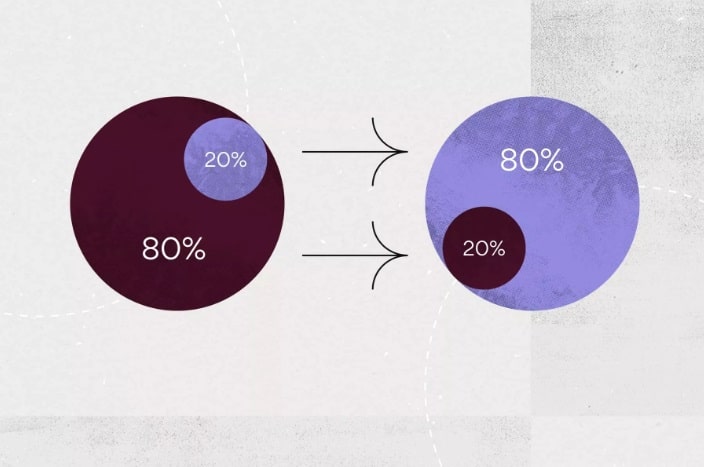

তবে বাস্তবতা আসলে অন্যরকম। Pareto Principle বা 80/20 Rule দ্বারা ব্যাখ্যা দেয়া যেতে পারে।

– কোনো ব্যবসার ৮০% বিক্রয় হয় মাত্র ২০% বিক্রয় কর্মীর দ্বারা

– পৃথিবীর মোট জিডিপির ৮০% আসে ২০% ধনীদের দ্বারা

– পৃথিবীর মোট সম্পদের ৮০% আছে ২০% মানুষের কাছে, ইত্যাদি….

এই রুল শেয়ার বাজারে প্রয়োগ করে বলা যায়, কোনো বাজারে মোট মুলধনের ৮০% থাকে মাত্র ২০% বিনিয়োগকারীদের কাছে, যাদেরকে আমরা স্মার্ট মানি বলি।

তাহলে কোনো দেশের ৪০% পরিবার শেয়ারবাজারে বিনিয়োগকারী হলেই বা কি আর ০.৬৫% পরিবার হলেই বা কি, বাজার কিন্তু প্রভাবিত হয় ঐ ২০% দ্বারা। এই কারণে আমাদের বাজারের মতো যুক্তরাষ্ট্র, চীন, ভারতের শেয়ার বাজারেও বিভিন্ন শেয়ারের দর হল্ট হতে হতে বাড়তে থাকে আবার সময় হলে দর মুক্তভাবে পড়তে থাকে।

কারসাজি শুধু আমাদের বাজারে না বরং পৃথিবীর সব বাজারেই হয়। বাংলাদেশের মানুষের মাঝে মৌলিকতা বলতে আসলে তেমন কিছু নাই। এখানে শুধুই কপি করা হয়। এমনকি কবিগুরুর অনেক কবিতা কিন্তু ইয়োরোপের কবিদের কবিতার অনুকরণে লেখা। শুধু কবি গুরুর কবিতা নয় বরং অন্যান্য লেখকের উপন্যাসও অনেক ক্ষেত্রে অন্য উপন্যাসের অনুকরণে লেখা। যেমনভাবে “নাটরের বনলতা সেন” লেখা হয়েছে “হেলেন অব ট্রয়” এর আদলে! আনাচে কানাচে প্রাইভেট বিশ্ববিদ্যালয় করে সার্টিফিকেট বিক্রির যে কারবার সে ব্যবসাও কিন্তু তারা শিখেছে ঐ পশ্চিমাদের থেকে। কারসাজি কিভাবে করতে হয় সেটাও এদেশের মামুরা বাইরের দেশ থেকেই শিখে এখানে প্রয়োগ করে।

শেয়ার বাজারে যারা দারুণভাবে সফল তাদের সবাই কিন্তু বিখ্যাত নয়, কেউ কেউ কুখ্যাত! ওয়ালস্ট্রিটের এমন একজন কুখ্যাত ব্যক্তির নাম জেসন গোল্ড, শেয়ারবাজারের ইবলিশ নামে যিনি অধিক পরিচিত ছিলেন। তিনি সবসময় শর্ট সেল করার পরপর তার নিজের পত্রিকায় ঐ শেয়ার বিষয়ে অনেক নেতিবাচক লেখা লিখতেন। দর পড়ে যাওয়ার পরে কম দামে কিনে সমন্বয় করতেন। দুর্নীতির প্রতিযোগিতায় প্রথম দিকে থাকা আমাদের দেশের মামুদের প্রায় সবাই এই কাজটিই করে চলেছেন মাসের পর মাস, বছরের পর বছর। দীর্ঘদিন ধরে এই বাজারে ব্যবসা করা ক্ষুদ্র বিনিয়োগকারীদের অনেকেই এই বিষয়টি জানেন, কিন্তু বারবার একই ভুল করে চলেছেন। যেমনটি জর্জ বার্নার্ড শ বলেছেন, “ইতিহাসের সবচেয়ে বড় শিক্ষা এই যে, ইতাহাস থেকে কেউ শিক্ষাগ্রহণ করে না ”।

বিনিয়োগের ১০-১৫ সোনালি-রুপালী নিয়মের কথা না বলে সফলেরা প্রায় সবাই একটি শিক্ষা দিয়েছেন, কম দামে কিনে বেশি দামে বিক্রি। শেয়ার বাজারে ব্যবসা করে পৃথিবীর সবচেয়ে ধনী নারী হয়েছিলেন হেডি গ্রীন । শেয়ারবাজারের জাদুকরী নামে পরিচিত এই নারী বলেছেন, “কম দামে কিনতে হবে আর বেশি দামে বিক্রি করতে হবে, এবং এই ধারাবাহিকতা বজায় রাখতে হবে”।

কম দামে সবসময় কেনা যায়না, আবার বেশি দামে সবসময় বিক্রি করা যায়না। ওয়ারেন বাফেট কোকাকোলার শেয়ার কিনেছিলেন মাসের পর মাস। অনেকদিন অপেক্ষা করে দাম বৃদ্ধি পেলে কিছু বিক্রি করেছেন। অর্থাৎ ধৈর্য এখানে সবচেয়ে বড় বিষয়। তারপরেও যদি কেউ কম সময়ে বড়লোক হতে চান, তাদের জন্য নিচে একটি সূত্র দেয়া হলো।

“রাতারাতি নাম করার জন্য বিশ বছরের সাধনা চাই”। বলেছেন অ্যামেরিকান চিত্রাভিনেতা এডি ক্যান্টর।